تقرير اقتصادي شامل: أبرز تحركات الأسواق في الأسبوع الأول من يوليو 2024

الوقت المقدر للقراءة: 7 دقائق

تقرير اقتصادي شامل: أبرز تحركات الأسواق في الأسبوع الأول من يوليو 2024

يبدأ هذا التقرير الاقتصادي بتسليط الضوء على نهاية أسبوع هادئة نسبيًا في الأسواق العالمية، بعد صدور بيانات الوظائف الأمريكية لشهر يونيو دون مفاجآت. ومع دخول الأسبوع الجديد، تنتظر الأسواق بيانات اقتصادية مؤثرة، تشمل مؤشرات التضخم وخطابات مسؤولي البنوك المركزية. يزداد ترقب المستثمرين لتحديد مسار السياسات النقدية في الاجتماعات المرتقبة خلال يوليو وسبتمبر. يقدم هذا النوع من التقرير الاقتصادي رؤية شاملة لحالة الأسواق.

أبرز البيانات الاقتصادية القادمة

في هذا التقرير الاقتصادي، نركز على أهم الأحداث المنتظرة:

الولايات المتحدة:

- الثلاثاء: مؤشر تفاؤل الأعمال الصغيرة (NFIB)

- الثلاثاء والأربعاء: شهادة رئيس الفيدرالي جيروم باول

- الخميس: مؤشر أسعار المستهلكين (CPI)

- الجمعة: مؤشر أسعار المنتجين (PPI)

الأسواق العالمية:

- الإثنين: بيانات الأجور النقدية في اليابان

- الثلاثاء: مؤشر أسعار المستهلكين في المكسيك

- الأربعاء: قرار الفائدة من الاحتياطي النيوزيلندي، ومؤشر أسعار المستهلكين في روسيا

الوضع في وول ستريت

يُظهر التقرير الاقتصادي أن سوق العمل الأمريكية أضعف مما كان متوقعًا، إذ انخفضت نسبة الوظائف الشاغرة إلى 1.2 وظيفة لكل عاطل. بيانات مؤشر ISM للقطاعين الصناعي والخدمي جاءت دون التقديرات، مما يعكس تباطؤًا واسعًا. كما أشارت محاضر اجتماع الاحتياطي الفيدرالي إلى أن التضخم ما زال يشكل مصدر قلق رئيسي، حتى مع تراجع بعض المؤشرات.

ورغم التباين، تعكس أداة FedWatch احتمالية 72% لخفض الفائدة في سبتمبر، مقارنة بـ50% فقط قبل أسبوع.

توقعات التضخم في التقرير الاقتصادي

تتجه الأنظار إلى أرقام التضخم الأمريكية لهذا الأسبوع. في مايو، بقي مؤشر أسعار المستهلكين الأساسي ثابتًا للمرة الأولى منذ يوليو 2022، وارتفع فقط 0.2% شهريًا. أما في يونيو، من المتوقع أن يرتفع التضخم العام بنسبة 0.1%، وأن يتراجع سنويًا إلى 3.1%.

أما مؤشر أسعار المنتجين، فيتوقع أن يسجل نموًا طفيفًا بنسبة 0.1% شهريًا و2.3% سنويًا، ما يعكس ضغوط تضخمية مستقبلية محدودة.

المؤشرات الفنية للأسهم الأمريكية

يشير التقرير الاقتصادي إلى أن مؤشر S&P 500 يسجل قممًا جديدة، لكن المؤشرات الفنية تنبه لاحتمال انعكاس. مؤشر القوة النسبية (RSI) وصل إلى 76، ما يدل على حالة تشبع شرائي. الدعم الفني يقع عند 5,220 ثم 5,440، بينما تجاوز هذه المستويات قد يؤدي إلى تراجع ملحوظ.

سوق الفوركس في التقرير الاقتصادي

رغم الضعف المؤقت بعد صدور بيانات العمل، يتوقع التقرير الاقتصادي أن يحتفظ الدولار الأمريكي بقوته مقابل العملات الرئيسية. غير أن الدولار النيوزيلندي قد يشهد تقلبات حادة بسبب اجتماع البنك المركزي المنتظر هذا الأسبوع.

الدولار أمريكي

أغلق الدولار الأمريكي الأسبوع على انخفاض، ونحن الآن في انتظار أرقام التضخم في الولايات المتحدة وشهادة رئيس البنك الاحتياطي الفيدرالي “باول” أمام الكونغرس. حتى الآن، تُظهر البيانات المنشورة تراجعًا في النشاط الاقتصادي.

كلاً من مؤشرات مديري المشتريات الصناعية PMI وغير الصناعية من ISM تشير إلى انكماش في الأنشطة الاقتصادية، بينما يبدو سوق العمل أيضًا أنه يتراجع. كيفية تقديم السيد باول هذه البيانات أمام الكونغرس ستكون ذات أهمية بالغة. تلعب أرقام التضخم في الولايات المتحدة دورًا حاسمًا للشهر الماضي (هل ستتم مراجعتها بالزيادة أم بالتخفيض؟) وشهر يونيو/حزيران أيضًا. بينما قد يزيد انخفاض التضخم من الضغط على الدولار الأمريكي، فإن فشل أسعار الفائدة في الانخفاض قد يعني وجود ضغوط تضخمية مستمرة في اقتصاد الولايات المتحدة، مما قد يعزز موقف الاحتياطي الفيدرالي في الإبقاء على معدلات الفائدة مرتفعة لفترة أطول.br/p>

من الناحية الفنية، عاد مؤشر DXY إلى اتجاه هابط، مع 104.70 كدعم رئيسي و 104 كنقطة محورية. الانخفاض دون 104 قد يغير الاتجاه، على الرغم من أن هذا يبدو أقل احتمالًا الآن. في الأسبوع القادم، من المتوقع أن يتحرك الدولار الأمريكي حول منطقة 104.70، مع بعض التذبذبات الطفيفة إلى الأعلى أو إلى الأسفل. وفي سياق التقرير الاقتصادي، تظل التوقعات بشأن الدولار باعثة لتفاؤل مستمر.

الين اليابانى

الين الياباني: تحركات محدودة وتوقعات حذرة

لم يحقق الين الياباني تغيرات كبيرة الأسبوع الماضي. التوقعات برفع الفائدة في أكتوبر من قبل بنك اليابان ما زالت قائمة، لكن البيانات المتباينة تحد من قوة العملة. فنيًا، يشكّل مستوى 160 نقطة محورية، واختراقها قد يقود إلى مستويات 158 ثم 155.50.

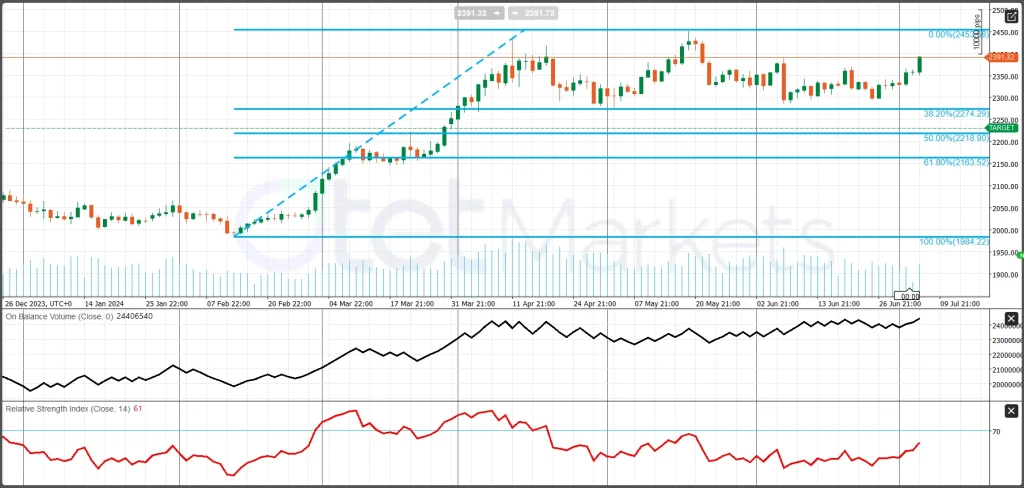

الذهب في ظل التوترات والبيانات الاقتصادية

يرى هذا التقرير الاقتصادي أن الذهب يلقى دعمًا من تراجع الدولار الأمريكي وانخفاض العوائد. ارتفاع شراء البنوك المركزية وتزايد التوترات الجيوسياسية يعزز من جاذبية الذهب كملاذ آمن. فنيًا، الثبات فوق مستوى فيبوناتشي 38.2% يدعم احتمالات الصعود نحو 2,450 دولار.

النفط: طلب موسمي وتقلبات مرتقبة

انخفاض مفاجئ في مخزونات النفط الأمريكية بمقدار 12.2 مليون برميل يعكس قوة الطلب، خصوصًا مع بداية موسم القيادة. ومع تراجع الدولار الأمريكي، زادت أسعار خام غرب تكساس نحو 83.40$. تشير التوقعات إلى أن الاستقرار فوق 82$ قد يدفع الأسعار نحو 84.67$ وربما 89$ لاحقًا.

البيتكوين: ضغوط متعددة وتوقعات فنية هابطة

يشير هذا التقرير الاقتصادي إلى أن البيتكوين واجه ضغطًا كبيرًا من دفعات Mt. Gox وعمليات بيع حكومية، ما تسبب في تراجع السعر بأكثر من 22% خلال شهر. حاليًا، أي كسر لمستوى 57,000$ قد يفتح الطريق نحو 50,400$ ثم 43,900$. الاتجاه الفني يظل سلبيًا ما لم يتغير الزخم الأسبوعي.

مشاركة

الموضوعات الساخنة

إغلاق الحكومة الأمريكية: الكونغرس يخفق وتمرير التمويل يتعثر

مقدمة: أسباب وتفاصيل إغلاق الحكومة الأمريكية دخل إغلاق الحكومة الأمريكية حيز التنفيذ رسميًا عند منتصف الليل بتوقيت واشنطن. جاء ذلك بعد إخفاق مجلس الشيوخ في تمرير مشروع قانون التمويل المؤقت....

اقرأ المزيد

إرسال تعليق

لن يتم نشر عنوان بريدك الإلكتروني. الحقول الإلزامية محددة بـ *