توقعات الاقتصاد يوليو 2024

الوقت المقدر للقراءة: 16 دقائق

جدول المحتويات

تقرير أوتت ليوم السبت 20 يوليو/تموز 2024

تلقينا بعض البيانات الاقتصادية الإيجابية خلال الأسبوع الماضي في الولايات المتحدة، حيث كانت تقارير الأرباح مقبولة. وتجاوزت التوقعات كل من بيانات مبيعات التجزئة، والإسكان، والإنتاج الصناعي.

تشير البيانات الأخرى مثل مطالبات البطالة إلى أن الاقتصاد الأمريكي يسير نحو نمو أبطأ في النصف الثاني من العام 2024 الحالي.

على الصعيد الدولي:

مع القيود التجارية الأمريكية على الصين بخصوص الشرائح الإلكترونية ووجود المزيد من الدلائل على تصاعد التوترات الاقتصادية.

في اليوم الأخير من الأسبوع، فوجئنا جميعاً بالاضطرابات الدولية في شبكة الإنترنت وشبكات الكمبيوتر. نتوقع أن تتزايد المخاوف في الأسبوع المقبل، مع تأثير سلبي على أسهم التكنولوجي بشكل أكثر اتساعاً.

جدول الأسبوع المقبل:

الاثنين:

- بيانات التجارة لنيوزيلندا لشهر يونيو/حزيران

- سعر الفائدة الأساسي لبنك الشعب الصيني

الثلاثاء:

- ثقة المستهلك الأولية لمنطقة اليورو لشهر يوليو/تموز

- معدل إعادة الشراء لمدة أسبوع واحد للبنك المركزي التركي (يوليو/تموز)

الأربعاء:

- مؤشرات مديري المشتريات الأولية لشهر يوليو/تموز من أستراليا، اليابان، فرنسا، ألمانيا، منطقة اليورو، المملكة المتحدة، والولايات المتحدة

- ثقة المستهلك من GfK في ألمانيا لشهر أغسطس/آب

- بيانات الإسكان في الولايات المتحدة (يوليو/تموز)

- اجتماع السياسة النقدية لبنك كندا

الخميس:

- مؤشرات Ifo في ألمانيا لشهر يوليو/تموز

- اتجاهات الطلبات الصناعية لمؤسسة CBI في المملكة المتحدة لشهر يوليو/تموز

- ثقة الأعمال من CBI في المملكة المتحدة للربع الثالث

- طلبات السلع المعمرة في الولايات المتحدة لشهر يونيو/حزيران

- مطالبات إعانات البطالة الأولية أسبوعياً في الولايات المتحدة

- الناتج المحلي الإجمالي للربع الثاني في الولايات المتحدة

الجمعة:

- مؤشر طوكيو لأسعار المستهلك لشهر يوليو/تموز في اليابان

- معدل الإنفاق الاستهلاكي الأمريكي ومؤشر أسعار نفقات الاستهلاك الشخصي الأساسي لشهر يونيو/حزيران

- القراءة النهائية لمؤشر ثقة المستهلك من جامعة ميشيغان لشهر يوليو/تموز في الولايات المتحدة

وول ستريت

لقد تسببت البيانات الاقتصادية المنشورة في الولايات المتحدة في تقلبات كبيرة بين الاقتصاديين والأسواق المالية.

مع ذلك، أصبح المشاركون في السوق مقتنعين الآن بأن الاحتياطي الفيدرالي سيخفض أسعار الفائدة في اجتماعه في سبتمبر/أيلول، مع احتمال إجراء تخفيض إضافي قبل نهاية العام وتخفيف إجمالي بمقدار 100 نقطة أساس خلال عام 2025.

فيما يتعلق بتقارير الأرباح، كانت التقارير الإيجابية والمقبولة حتى الآن مشجعة.

مع ذلك، سيكون الأسبوع المقبل أكثر أهمية حيث من المقرر أن تعلن شركات التكنولوجيا الكبرى عن تقارير ارباحها، حيث ستتركز الأنظار على هذه التقارير. هذا الأسبوع، يجب أن نتابع تقارير الأرباح عن كثب، خاصة تقارير مايكروسوفت (MSFT) وألفابت (GOOGL) يوم الثلاثاء، وIBM (IBM) يوم الأربعاء، وأمازون (AMZN) يوم الخميس.

كما ذكرنا في السابق، شمل التقويم الاقتصادي للأسبوع الماضي بعض البيانات المتفائلة، مما يشير إلى أن الأنشطة الاقتصادية تسير بشكل جيد. ومع ذلك، في حين أنها لا تزال مستقرة، يبدو أنها تتباطأ، خاصة عند مقارنتها بنفس الفترة من العام الماضي.

عائد السندات الأمريكية لأجل 10 سنوات قد انخفض مؤخرًا، إلى جانب تزايد احتمالات عدة تخفيضات لأسعار الفائدة هذا العام. انهى عائد السندات الأمريكية لأجل 10 سنوات الأسبوع عند 4.242%، ولكن في وقت سابق من الأسبوع الماضي انخفض إلى حوالي 4.18%.

في الأسبوع المقبل، سنشهد مبيعات المنازل القائمة والجديدة يومي الثلاثاء والأربعاء، ومؤشرات مديري المشتريات يوم الأربعاء، وطلبات السلع المعمرة وأرقام الناتج المحلي الإجمالي يوم الخميس. ومع ذلك، سيكون التركيز الرئيسي على الدخل الشخصي والإنفاق يوم الجمعة.

يمكن لأرقام مبيعات المنازل القائمة والجديدة يومي الثلاثاء والأربعاء أن تعطينا صورة أكبر عن كيفية إنفاق المستهلكين الأمريكيين لأموالهم وكيف يمكن أن تتحرك أسواق الإسكان في الأشهر القادمة.

أسعار كل من المنازل الجديدة والقائمة آخذة في الارتفاع. يجدر بالذكر أنه مع الزيادة السنوية بنسبة 5.7% في السعر المتوسط لإعادة بيع المنازل الفردية في يونيو/حزيران، شهدنا أكبر قفزة منذ أكتوبر/تشرين الأول 2022. هذا الاتجاه مشابه أيضًا لمبيعات المنازل الجديدة. على الرغم من العروض الجديدة من البائعين والمطورين، مثل تخفيضات الأسعار وشراء معدلات الرهن العقاري في الأشهر الأخيرة، مما يبدو أن أسعار الفائدة الأعلى لفترة أطول تعرقل الجهود.

بالنسبة لمبيعات المنازل القائمة، نتوقع انخفاضًا آخر في يوليو/تموز، مع توقع انخفاض بنسبة 4.1% إلى حوالي 4 مليون وحدة. أما بالنسبة لمبيعات المنازل الجديدة، نتوقع زيادة معتدلة نسبيًا بنسبة 4% لتصل إلى 644,000 وحدة، بعد انخفاض بنسبة 11% الشهر الماضي.

قبل بيانات الجمعة الرئيسية، يجب أيضًا مراقبة أرقام الناتج المحلي الإجمالي يوم الخميس عن كثب. يبدو أن أسعار الفائدة الأعلى لفترة أطول ونفاد مدخرات المستهلكين بدأت في الظهور. نما الاقتصاد الأمريكي بمعدل سنوي قدره 1.4% في الربع الأول، وهو أبطأ وتيرة منذ انكماش الاقتصاد في النصف الأول من عام 2022. بالنسبة للربع الثاني، نتوقع زيادة طفيفة بنسبة 1.8%، وهو لا يزال أقل من معدل 2.4% الذي تم تحقيقه خلال التوسع الأخير.

ستحتل أرقام الدخل الشخصي والإنفاق يوم الجمعة مركز الصدارة. انخفض الإنفاق الاستهلاكي في الأشهر الأخيرة. ارتفعت النفقات الشخصية الاسمية بنسبة 0.1% في أبريل/نيسان و0.2% في مايو/أيار، وكلاهما أقل من المتوسط الشهري في الربع الأول. إذا قمنا بتعديل أرقام التضخم، قد تكون أرقام الإنفاق أكثر تشاؤمًا. أما على صعيد الدخل، فقد ارتفع بنسبة 0.5% خلال شهر مايو/أيار، ونتوقع تباطؤ نمو الدخل في الأشهر القادمة.

نتوقع زيادة في الإنفاق والدخل الاستهلاكي بنسبة 0.3% في يونيو/حزيران. مع العلم أن مؤشر التضخم العام ارتفع بنسبة 0.1% فقط في يونيو/حزيران، وهو ثاني أقل قراءة شهرية هذا العام. بالإضافة إلى ذلك، من المتوقع أن يشهد مؤشر التضخم الأساسي للإنفاق الاستهلاكي الشخصي زيادة بنسبة 0.2% في يونيو/حزيران. على النطاق السنوي، من المتوقع أن يظل كلا مؤشري التضخم دون تغيير عند 2.6%.

ستؤكد هذه البيانات أن التضخم لا يزال عنيدًا على الرغم من التفاؤل الأخير. على الرغم من أنه لا يمكن أن يغير توقع تخفيض سعر الفائدة بمقدار 25 نقطة أساس في اجتماع سبتمبر/أيلول القادم، فقد تتغير النبرة في البيان والمؤتمر الصحفي لرئيس الاحتياطي الفيدرالي بعد اجتماع السياسة النقدية في 30-31 يوليو/تموز إلى نبرة أكثر تشددًا قليلاً.

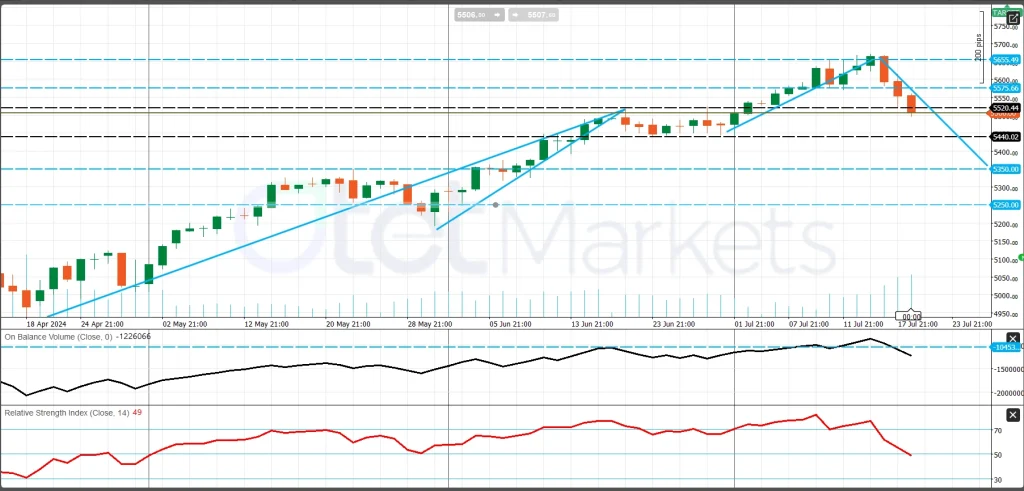

من الناحية الفنية، كما نرى في مخطط S&P 500، بدأت الدببة في التحرك، والآن السعر ينخفض نحو المحور الرئيسي عند 5,440. يمكن أن يؤدي الانخفاض دون هذا المستوى إلى فتح الأبواب أمام 5,350 و5,250 كأهداف تالية.

الفوركس

مع التحديات في الولايات المتحدة والتوقعات بتخفيض الفائدة في الاجتماع القادم في سبتمبر/أيلول، يمكننا توقع أن يضعف الدولار الأمريكي حتى يوم الجمعة هذا الأسبوع. هذا يسمح للعملات الأخرى بأخذ زمام المبادرة وتشكيل مسارها الخاص، مما يخلق مزيجًا أكثر توازنًا في التداول للمشاركين في السوق. بالإضافة إلى ذلك، مع اجتماعات البنوك المركزية في كندا، الصين، روسيا، وتركيا في الأسبوع المقبل، يمكن أن يشهد سوق الفوركس تقلبات أكثر في الأيام القادمة.

الدولار الأمريكي (USD)

رغم الانخفاض يوم الأربعاء، أغلق مؤشر الدولار الأمريكي الأسبوع بارتفاع طفيف حيث تعافى يومي الخميس والجمعة. كان بيع الأسهم وزيادة الطلب على النقد من بين الأسباب التي أدت إلى الحركة الإيجابية في قيمة الدولار الأمريكي يومي الخميس والجمعة.

بالإضافة إلى العوامل الاقتصادية وظروف سوق الأسهم التي تم مناقشتها بالتفصيل أعلاه، من المهم ملاحظة أن الوضع الجيوسياسي في الولايات المتحدة غير مستقر في الوقت الحالي. على الرغم من أن السيد ترامب لديه حاليًا فرصة أكبر للفوز في الانتخابات، فإن فوزه سيعني المزيد من الدعم لسياسات مثل خفض الضرائب وأسعار الفائدة، مما يمكن أن يدعم النمو الاقتصادي وأسواق الأسهم. ومع ذلك، يمكن أن يؤدي هذا أيضًا إلى خفض قيمة الدولار الأمريكي وزيادة التضخم. لا يزال من المبكر مناقشة نتائج الانتخابات، خاصة ونحن ننتظر انسحاب الرئيس بايدن المحتمل من الحملة الانتخابية، مما يزيد من عدم اليقين.

على صعيد البيانات، سنشهد هذا الأسبوع أرقام الناتج المحلي الإجمالي والدخل الشخصي والإنفاق، والتي ستلقي مزيدًا من الضوء على التحركات القادمة للاحتياطي الفيدرالي، خاصة فيما يتعلق بتخفيض الفائدة الثاني المحتمل في وقت لاحق من هذا العام. لهذا الأسبوع، يمكننا توقع ضغط هبوطي طفيف حتى يوم الجمعة، ثم بناءً على البيانات، يمكننا تحديد التحرك التالي.

من الناحية الفنية، يمكننا رؤية تعافي قصير المدى في الاتجاه العام الهابط، مع أول مقاومة عند 104.60 والهدف التالي حول 103.60 لهذا الأسبوع.

من ناحية أخرى، إذا تمكن مؤشر الدولار الأمريكي من التعافي فوق 104.60 والبقاء فوق هذا المستوى، سيكون الهدف التالي عند 105.20.

الدولار الكندي (CAD)

مع قرار سعر الفائدة لبنك كندا (BoC) هذا الأسبوع، سيكون الدولار الكندي من العملات المهمة التي يجب متابعتها.

أظهرت البيانات الأخيرة للتضخم في كندا إشارات متباينة، مع انخفاض مؤشر أسعار المستهلكين CPI ولكن يمكن توقع أن يحتفظ بنك كندا بالأسعار الحالية مع زيادة في مؤشر أسعار المستهلكين الأساسي.

وبالتالي، نظرًا لأن سياسة التثبيت هي القرار الأكثر تقديرًا ومتوقعًا وقد تم تسعيرها بالفعل في السوق، سيكون المحرك الرئيسي لسعر الدولار الكندي هو التوجه في المستقبل لبنك كندا.

نظرًا للضعف في سوق العمل والنمو الاقتصادي في الأشهر الأخيرة، هناك احتمال لخفض مفاجئ بمقدار 25 نقطة أساس. إذا خفض بنك كندا أسعار الفائدة بدلاً من البقاء على التثبيت، حيث يمكننا توقع أن يفقد الدولار الكندي قوته.

من الناحية الفنية، يتحرك زوج USDCAD في اتجاه صعودي طفيف، مع الهدف التالي حوالي 1.385.

من ناحية أخرى، إذا شهدنا ضعفًا في الدولار الأمريكي مع سياسات متشددة من بنك كندا، قد يتغير اتجاه الدولار الكندي، مستهدفًا 1.35 بنهاية الأسبوع.

الذهب

بينما لم يتغير سعر الذهب بشكل كبير على مدار الأسبوع، حيث أغلق تقريبًا عند نفس المستوى الذي افتتح عنده يوم الاثنين، إلا أنه خلال الأسبوع وصل إلى الهدف الأسبوعي وسجل أعلى مستوى جديد له على الإطلاق فوق 2,480$. يبدو أن ضعف الدولار الأمريكي وانخفاض العوائد الأمريكية على مدار الأسبوع الماضي قد زادا من جاذبية المعدن النفيس.

على الرغم من التصحيح الذي شهده يومي الخميس والجمعة، فإن ظروف السوق العامة مع المخاطر العالية وحالة عدم اليقين في الأسواق لا تزال تدعم الطلب على الذهب كملاذ آمن، مما قد يؤدي إلى ارتفاع الأسعار.

في الأشهر الأخيرة، زادت الاحتياطات العالمية من الذهب بمقدار 17.5 طنًا، بقيمة تقدر بحوالي 1.4 مليار دولار. الاهتمام لم يكن فقط في الذهب الفعلي، ولكن أيضًا في الأدوات المالية المرتبطة به. وفقًا لمجلس الذهب العالمي (WGC)، سجلت الصناديق المتداولة في البورصة المدعومة بالذهب تدفقات مالية للشهر الثاني على التوالي. كل هذه البيانات تشير إلى تجدد اهتمام المستثمرين بالذهب كأصل موثوق في ظروف عدم اليقين الاقتصادي.

من الناحية الفنية، يحاول الذهب إنشاء محور جديد حول 2,350$.

بالإضافة إلى ذلك، لدينا مستوى 2,400$ كمستوى عامل نفسي، والاحتفاظ فوق هذا المستوى يمكن أن يلعب دورًا قويًا في دفع السعر إلى الأعلى.

النفط

تعتمد أسعار النفط هذه الأيام على عوامل محددة مثل البيانات الصينية، سوق الأسهم، والتوترات الجيوسياسية.

على الصعيد الجيوسياسي، هناك أخبار جيدة بشأن وقف محتمل لإطلاق النار في غزة. ذكر وزير الخارجية الأمريكي أنتوني بلينكن أن وقف إطلاق النار الذي طال انتظاره بين إسرائيل وجماعة حماس المسلحة الفلسطينية بات قريبًا.

أهمية هذا الوقف تكمن في أنه إذا حدث، فإن المتمردين الحوثيين المدعومين من إيران قد يخففون من هجماتهم على السفن التجارية في البحر الأحمر دعمًا لحماس، مما قد يؤدي إلى انخفاض أسعار النفط.

من ناحية أخرى، تظهر البيانات أن اقتصاد الصين في الربع الثاني من عام 2024 نما بنسبة 4.7% على أساس سنوي، أقل من التوقعات، ويُعبر عن تباطؤ ملحوظ.

يبدو أن الاستهلاك المحلي الضعيف هو المحرك الأساسي لتراجع الزخم الاقتصادي في الصين، مما يزيد من تأثير الظروف الاقتصادية العالمية التي تؤدي إلى انخفاض الطلب على المنتجات الصينية.

يوم الاثنين، سيعقد بنك الشعب الصيني (PBoC) اجتماعًا لتحديد سعر الفائدة. على الرغم من أننا لا نتوقع أي تغييرات في الأسعار، فقد يعلنون عن سياسات داعمة إضافية، مما قد يضيف إلى التفاؤل الاقتصادي ويدعم أسعار النفط.

من الناحية التقنية، تم تعطيل الاتجاه الصاعد، وقد زاد الاختراق أسفل مستوى 80$ من مخاطر الهبوط. لدينا محور رئيسي عند 78$، واختراق هذا المستوى يمكن أن يرسل الأسعار إلى مستويات أدنى بكثير. ومع ذلك، إذا عادت الأسعار فوق 80$ ، فقد تستهدف 84$ على المدى القصير.

بيتكوين (BTC)

شهدت بيتكوين العديد من الأخبار الإيجابية هذا الأسبوع، بما في ذلك تعزيز التوقعات بفوز ترامب في الانتخابات. لقد أدلى مؤخرًا ببعض التعليقات الإيجابية حول العملات الرقمية، وخاصة بيتكوين. بالإضافة إلى ذلك، تظهر أحدث البيانات والسير الذاتية على السلسلة أن دائني Mt. Gox يخططون للاحتفاظ ببيتكوين.

في استطلاع على منصة Reddit، شارك مجموعة من الحائزين الذين تلقوا أخيرًا تعويضاتهم من بيتكوين من بورصة Mt. Gox المنهارة خططهم بخصوص بيع بيتكوين المستردة. قال أكثر من 50% إنهم لا ينوون بيع أي بيتكوين.

أيضًا، في الآونة الأخيرة، أخذ المتحدث الرسمي لبيتكوين والمؤسس المشارك لشركة MicroStrategy، مايكل سايلور، في حسابه على منصة X الإدلاء ببيان متفائل حول بيتكوين.

جذب منشوره اهتمام المجتمع لأنه تضمن صورة لهومر سيمبسون وهو “متفائل ببيتكوين”.

بشكل عام، يميل السوق نحو شعور إيجابي تجاه هذا الأصل الرقمي. من الناحية الفنية، يبدو أن المضاربين فوق مستوى 62,000$ مشجعون للوصول إلى هدفهم التالي حول 72,000$.

مشاركة

الموضوعات الساخنة

إغلاق الحكومة الأمريكية: الكونغرس يخفق وتمرير التمويل يتعثر

مقدمة: أسباب وتفاصيل إغلاق الحكومة الأمريكية دخل إغلاق الحكومة الأمريكية حيز التنفيذ رسميًا عند منتصف الليل بتوقيت واشنطن. جاء ذلك بعد إخفاق مجلس الشيوخ في تمرير مشروع قانون التمويل المؤقت....

اقرأ المزيد

إرسال تعليق

لن يتم نشر عنوان بريدك الإلكتروني. الحقول الإلزامية محددة بـ *