النمو الاقتصادي العالمي والتوقعات

الوقت المقدر للقراءة: 12 دقائق

جدول المحتويات

النمو الاقتصادي العالمي والتوقعات

مكاسب في الأسواق والقلق الاقتصادي

انتهى شهر أغسطس وسط بيانات اقتصادية متباينة، حيث حقق الدولار الأمريكي وأسواق وول ستريت مكاسب جيدة. في أوروبا، يقترب التضخم من هدف البنك المركزي الأوروبي، لكن مؤشرات مديري المشتريات في القطاع الصناعي تشير إلى انكماش اقتصادي، وهو ما يعكس قلقًا متزايدًا لدى المستهلكين والشركات.

التطورات في المملكة المتحدة وآسيا

في المملكة المتحدة، أظهرت البيانات الأخيرة بعض التفاؤل بتحقيق نمو اقتصادي أفضل. أما في آسيا، فقد تزايدت التحديات أمام سياسات بنك اليابان بسبب المؤشرات الاقتصادية المختلطة، بينما أظهرت الصين إشارات تحسن في الطلب الاستهلاكي المحلي بعد أشهر من الضعف الاقتصادي.

التأثيرات الجيوسياسية

تستمر الظروف الجيوسياسية الصعبة في التأثير على الاقتصاد العالمي، حيث تعثرت المفاوضات من أجل وقف إطلاق النار في الشرق الأوسط، ولا توجد آمال كبيرة في التوصل إلى اتفاق بين روسيا وأوكرانيا.

نظرة مستقبلية

في سبتمبر، سيتم مراجعة التوقعات الاقتصادية بمزيد من التفصيل، وهو ما يتزامن تقليديًا مع خسائر وتراجعات في أسواق الأسهم.

الولايات المتحدة: وول ستريت والدولار الأمريكي

مكاسب الدولار الأمريكي وأداء الأسواق

في الأسبوع الماضي، ارتفع الدولار الأمريكي أمام العملات الأخرى، بعد سلسلة من الخسائر استمرت لأربع أسابيع. جاء ذلك بعد ضعف الدولار في أغسطس، الذي تبع تصريحات من رئيس الاحتياطي الفيدرالي، جيروم باول، في ندوة جاكسون هول الاقتصادية، حيث أشار إلى تحول في تركيز السياسة النقدية من الضغوط التضخمية إلى مخاوف تتعلق بتراجع سوق العمل.

البيانات الاقتصادية والقرارات المحتملة

أظهرت أحدث البيانات الاقتصادية صورة متباينة، مع تعديل نمو الناتج المحلي الإجمالي للربع الثاني إلى الأعلى (3.0%)، مما يعكس تحسنًا في مبيعات التجزئة والنفقات الشخصية. بينما يظل التضخم في مستوى مستقر بالنسبة للاحتياطي الفيدرالي. تزداد المناقشات حول حدوث “هبوط ناعم” للاقتصاد، مع توقعات بتخفيضات محتملة في أسعار الفائدة في اجتماع سبتمبر.

سوق العمل وبيانات الوظائف

التركيز الآن على سوق العمل، حيث سيكون تقرير الوظائف غير الزراعية في 6 سبتمبر عاملًا حاسمًا في تحديد سياسة الاحتياطي الفيدرالي المستقبلية. أظهرت بيانات يوليو/تموز أن سوق العمل أضعف من المتوقع، مع إضافة 114,000 وظيفة فقط، مما رفع معدل البطالة إلى 4.3%. من المتوقع أن يظهر تقرير أغسطس/آب إضافة 145,000 وظيفة جديدة، مما قد يقلل البطالة إلى 4.2%.

التوقعات المستقبلية لأسواق الدولار والفائدة

بناءً على البيانات المتوقعة، من غير المرجح أن يتجاوز تخفيض الفائدة 25 نقطة أساس في الاجتماع المقبل للاحتياطي الفيدرالي. سيعتمد رد فعل السوق بشكل كبير على تعليقات باول وبيانات المخططات النقطية. من المتوقع أيضًا تعافيًا طفيفًا للدولار الأمريكي وتراجعًا تدريجيًا في أسواق الأسهم.

مؤشرات اقتصادية هامة في سبتمبر

ستصدر عدة مؤشرات اقتصادية هامة في سبتمبر تشمل:

طلبيات السلع المعمرة (26 سبتمبر)

مؤشرات مديري المشتريات في القطاع الصناعي (3 سبتمبر)

تقرير الوظائف غير الزراعية (6 سبتمبر)

مؤشر أسعار المستهلكين (11 سبتمبر)

بيانات سوق الإسكان (18 و19 سبتمبر)

مبيعات التجزئة (17 سبتمبر)

المملكة المتحدة: الجنيه الإسترليني وأسواق لندن

تحذيرات حكومية مقابل بيانات اقتصادية مستقرة

بدأ سبتمبر بتصريحات حذرة من رئيس الوزراء كير ستارمر حول صعوبات اقتصادية متوقعة، مؤكدًا أن الحكومة الجديدة ورثت وضعًا ماليًا صعبًا. رغم ذلك، لا تعكس البيانات الاقتصادية هذا التشاؤم بشكل كامل.

أسواق الأسهم والجنيه الإسترليني

على الرغم من التحذيرات، أظهرت أسواق الأسهم البريطانية تعافيًا ملحوظًا، وحقق الجنيه الإسترليني مكاسب قوية أمام الدولار والين واليورو، ما يعكس ثقة السوق في الحكومة الجديدة، خاصة مع إشارات إلى سعي لعلاقة أوثق مع الاتحاد الأوروبي.

سياسة بنك إنجلترا ومؤشرات اقتصادية إيجابية

خفض بنك إنجلترا أسعار الفائدة بمقدار 25 نقطة أساس في أغسطس، ومن المتوقع تكرار الخفض في سبتمبر مع اقتراب التضخم من الهدف واستمرار نمو الأنشطة الاقتصادية.

أبرز المؤشرات:

- نمو الناتج المحلي الإجمالي بنسبة 0.9% في الربع الثاني

- انخفاض البطالة إلى 4.2%

- مؤشرات مديري المشتريات فوق مستوى 50، مما يعكس توسعًا اقتصاديًا

نظرة على سبتمبر

يتوقع أن يكون سبتمبر إيجابيًا للجنيه والأسهم البريطانية، لكن تبقى السياسة المالية عاملًا مؤثرًا. لمتابعة تحركات السوق بدقة، من الضروري مراقبة البيانات التالية:

مبيعات التجزئة (20 سبتمبر)

مؤشرات PMI (4 و24 سبتمبر)

بيانات سوق العمل (10 سبتمبر)

الناتج المحلي والإنتاج الصناعي (11 سبتمبر)

بيانات التضخم (18 سبتمبر)

اجتماع بنك إنجلترا (19 سبتمبر)

المملكة المتحدة: الجنيه الإسترليني وأسواق لندن

تحذيرات حكومية مقابل مؤشرات مستقرة

استهل رئيس الوزراء كير ستارمر شهر سبتمبر بتحذيرات من تدهور اقتصادي قادم، مشيرًا إلى وضع مالي صعب ورثته الحكومة الجديدة. ومع ذلك، لا تتطابق المؤشرات الاقتصادية الحالية مع هذا التشاؤم.

مكاسب الجنيه وتعافي الأسهم

رغم التحذيرات، أظهرت الأسواق البريطانية تعافيًا ملحوظًا، وسجل الجنيه الإسترليني مكاسب قوية أمام الدولار والين واليورو، مدعومًا بثقة المستثمرين وبوادر تقارب محتمل مع الاتحاد الأوروبي.

بنك إنجلترا: خفض الفائدة ونمو اقتصادي

خفض بنك إنجلترا الفائدة بمقدار 25 نقطة أساس في أغسطس، ومن المرجح تكرار الخطوة في سبتمبر مع تحسن المؤشرات الاقتصادية:

- نمو الناتج المحلي الإجمالي بنسبة 0.9% في الربع الثاني

- انخفاض معدل البطالة إلى 4.2%

- تجاوز مؤشرات PMI مستوى 50، ما يشير إلى توسع اقتصادي

بيانات محورية في سبتمبر

سيبقى أداء الجنيه والأسهم مرهونًا بتطور السياسة المالية والبيانات التالية:

- 4 و24 سبتمبر: مؤشرات مديري المشتريات (PMI)

- 10 سبتمبر: بيانات سوق العمل

- 11 سبتمبر: الناتج المحلي الإجمالي والإنتاج الصناعي

- 18 سبتمبر: بيانات التضخم

- 19 سبتمبر: اجتماع بنك إنجلترا

- 20 سبتمبر: مبيعات التجزئة

اليابان: بنك اليابان والين تحت المجهر

تشدد السياسة النقدية وسط مؤشرات اقتصادية متباينة

أنهى الين الياباني شهر أغسطس مستقرًا تقريبًا رغم التقلبات، بدعم من سياسات بنك اليابان وتوقعات السوق برفع أسعار الفائدة قريبًا.

بيانات اقتصادية مختلطة

سجل الاقتصاد الياباني مؤشرات متباينة في أغسطس، ما زاد حالة عدم اليقين، لكن بعض المؤشرات كانت إيجابية:

- ارتفاع الناتج المحلي الإجمالي بنسبة 3.1% سنويًا في الربع الثاني

- نمو مؤشر مديري المشتريات للقطاع الخدمي إلى أكثر من 53

- تحسن طفيف في إنفاق الأسر بنسبة 0.1%

- ارتفاع التضخم في طوكيو إلى 2.6%

في المقابل، ارتفعت البطالة إلى 2.7%، وضعفت مؤشرات التصنيع والإنتاج الصناعي.

توقعات رفع الفائدة

تصريحات نائب محافظ بنك اليابان زادت من احتمالية رفع الفائدة قريبًا، وقد يكون اجتماع سبتمبر حاسمًا. استمرار التضخم قد يدفع البنك إلى اتخاذ خطوة تشدد إضافية.

نظرة على سبتمبر

تحركات الين ستعتمد على إشارات السياسة النقدية القادمة، خاصة مع صدور عدد كبير من البيانات هذا الشهر، أبرزها:

الإنتاج الصناعي (30 سبتمبر)

الإنفاق الرأسمالي وPMI (2 سبتمبر)

مؤشر الخدمات (4 سبتمبر)

إنفاق الأسر (6 سبتمبر)

الناتج المحلي الإجمالي (9 سبتمبر)

مؤشر أسعار المنتجين (12 سبتمبر)

بيانات التجارة (19 سبتمبر)

مؤشر أسعار المستهلك الوطني واجتماع بنك اليابان (20 سبتمبر)

مؤشرات PMI الصناعية والخدمية (24 سبتمبر)

الصين: ضغوط اقتصادية وإشارات خفيفة للتعافي

تباطؤ في النمو… وتحفيز مستمر

واجه الاقتصاد الصيني شهرًا صعبًا في أغسطس، حيث أظهرت مؤشرات مديري المشتريات والإنتاج الصناعي ضعفًا في الطلب المحلي والخارجي، ما زاد الضغط على اليوان وأبرز الحاجة إلى تحفيز إضافي من السلطات النقدية.

بيانات متراجعة وتحديات عالمية

- نمو الصادرات والواردات بنحو 7%، لكنه أضعف من الشهر السابق

- التضخم يسجل 0.5% فقط بعد أشهر من الانكماش

- ضعف واضح في سوق العمل والإنتاج الصناعي

- البنك الدولي خفّض توقعاته لنمو 2024 إلى 4.4% (من 4.8%)

سياسات داعمة من البنك المركزي

بنك الشعب الصيني أبقى أسعار الفائدة دون تغيير بعد خفضها في يوليو، وضخ 81 مليار دولار لدعم الاقتصاد، ما ساهم في تحسين الإقراض للشركات الصغيرة وتحقيق بعض التوازن المؤقت.

نظرة على سبتمبر

رغم استمرار التحديات، تشير التوقعات إلى تعافٍ طفيف في سبتمبر:

- احتمال عودة مؤشر PMI الصناعي إلى فوق مستوى 50

- نمو متوقع في الصادرات قبل تطبيق تعريفات كندية جديدة على السيارات الكهربائية

- تحسن محدود في ثقة السوق مع استمرار إجراءات التحفيز

تبقى السياسة النقدية ومستوى الطلب المحلي والدولي العوامل الأساسية التي ستحدد مسار الاقتصاد الصيني في الفترة المقبلة.

مشاركة

الموضوعات الساخنة

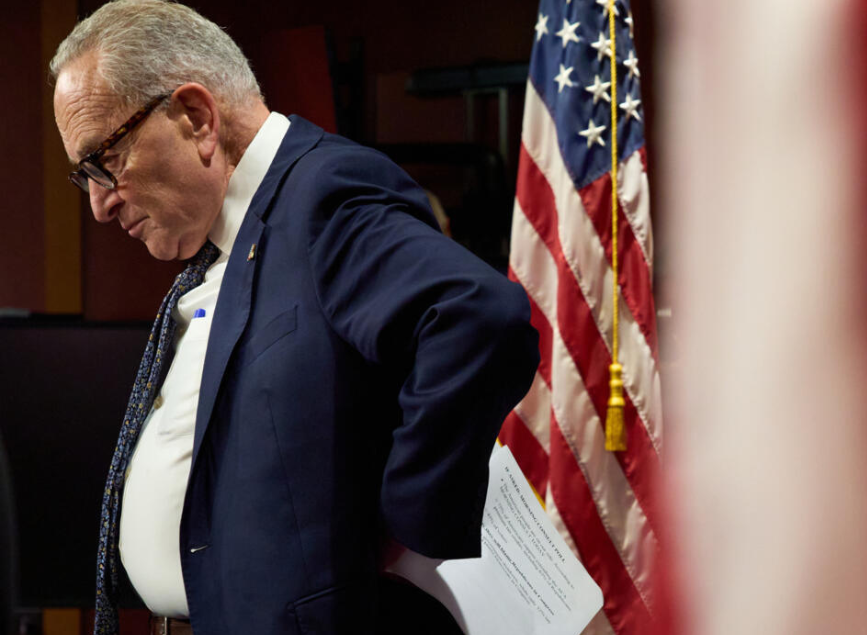

إغلاق الحكومة الأمريكية: الكونغرس يخفق وتمرير التمويل يتعثر

مقدمة: أسباب وتفاصيل إغلاق الحكومة الأمريكية دخل إغلاق الحكومة الأمريكية حيز التنفيذ رسميًا عند منتصف الليل بتوقيت واشنطن. جاء ذلك بعد إخفاق مجلس الشيوخ في تمرير مشروع قانون التمويل المؤقت....

اقرأ المزيد

إرسال تعليق

لن يتم نشر عنوان بريدك الإلكتروني. الحقول الإلزامية محددة بـ *