تقرير أوتت يوم السبت 13 يوليو/تموز 2024

انتهى الأسبوع الماضي ببيانات اقتصادية متباينة، واجتماع لحلف الناتو، وآمال بوقف إطلاق النار بين إسرائيل وحزب الله والفلسطينيين. انخفضت معدلات التضخم للمستهلكين في الولايات المتحدة، لكن مؤشر أسعار المنتجين أشار إلى مستقبل التضخم في الأشهر القادمة، في حين أن صانعي السياسة في الاحتياطي الفيدرالي قلقون بشأن تدهور ديناميكيات سوق العمل وتدهور معنويات المستهلكين أثناء تقييمهم لتوقعات أسعار الفائدة. خارج الولايات المتحدة، كانت البيانات الصينية واعدة بعض الشيء بينما أبقى البنك الاحتياطي النيوزيلندي على أسعار الفائدة عند 5.5% كما هو متوقع. في أسواق الأسهم، سيكون التركيز على تقارير الأرباح.

الأسبوع القادم:

- الإثنين: معدلات الناتج المحلي الإجمالي للصين للربع الثاني ومعدل الإنتاج الصناعي لمنطقة اليورو لشهر مايو/أيار.

- الثلاثاء: مؤشرات المشاعر الاقتصادية والظروف الحالية لألمانيا لشهر يوليو/تموز، ومعدل مبيعات التجزئة في الولايات المتحدة، ومعدلات مؤشر أسعار المستهلكين في كندا لشهر يونيو/حزيران.

- الأربعاء: معدل مؤشر أسعار المستهلكين لنيوزيلندا للربع الثاني، ومؤشرات مسح تانكان في اليابان لشهر يوليو/تموز، يليه معدلات مؤشر أسعار المستهلكين في المملكة المتحدة، والمعدل النهائي لمؤشر أسعار المستهلكين المنسق لمنطقة اليورو، ومعدل الإنتاج الصناعي وبداية البناء في الولايات المتحدة، وكلها لشهر يونيو/حزيران.

- الخميس: سعر الفائدة لبنك المركزي الأوروبي، وميزان التجارة لليابان، وبيانات التوظيف لأستراليا، وكلها لشهر يونيو/حزيران، يليه بيانات التوظيف للمملكة المتحدة لشهر مايو/أيار، ومعدل طلبات إعانة البطالة الأسبوعية في الولايات المتحدة، ومؤشر الأعمال للاحتياطي الفيدرالي من فيلادلفيا لشهر يوليو/تموز.

- الجمعة: معدلات مؤشر أسعار المستهلكين لليابان لشهر يونيو/حزيران، ومبيعات التجزئة للمملكة المتحدة لشهر يونيو/حزيران، ومؤشر التفاؤل للأعمال لمجلس التجارة والصناعة للربع الثالث، وكذلك معدل مبيعات التجزئة في كندا لشهر مايو/أيار.

وول ستريت

كانت أرقام التضخم في الولايات المتحدة محور التركيز الأسبوع الماضي، حيث قدمت نتائج متباينة. بينما انخفض التضخم للمستهلكين إلى أدنى معدل له منذ أبريل/نيسان 2021، ارتفع التضخم للمنتجين مرة أخرى. أظهر أحدث مؤشر لأسعار المستهلك (CPI) أن الأسعار الاستهلاكية الرئيسية انخفضت بنسبة 0.1% في يونيو/حزيران. مع استثناء الغذاء والطاقة، ارتفع المؤشر الأساسي لأسعار المستهلك بنسبة 0.1% فقط خلال الشهر، مما يمثل أقل زيادة شهرية في الأسعار الأساسية منذ منتصف العام 2021. بعد أن ظل التضخم ثابتاً عند 0% في مايو/أيار، وبينما كانت السوق تتوقع معدل تضخم بنسبة 0.1% لشهر يونيو/حزيران، فوجئ المستثمرون بهذه الأرقام.

ومع ذلك، لم يدم هذا التفاؤل طويلاً. في اليوم التالي، يوم الجمعة، أحيت أرقام مؤشر أسعار المنتجين (PPI) مرة أخرى مخاوف التضخم. وفقاً لمكتب إحصاءات العمل الأمريكي (BLS)، ارتفع مؤشر أسعار المنتجين في الولايات المتحدة في يونيو/حزيران بنسبة 0.2% شهرياً و2.6% سنوياً، متجاوزاً الشهر السابق والتوقعات. بالإضافة إلى ذلك، ارتفع مؤشر أسعار المنتجين الأساسي، الذي يستثني أسعار الغذاء والطاقة، بنسبة 3.0% سنوياً مقابل التقديرات بنسبة 2.5%. شهرياً، ارتفع المؤشر الأساسي لأسعار المنتجين بنسبة 0.4% مقارنةً بالتوقعات بنسبة 0.2%. تشير هذه الأرقام المختلطة إلى أن ضغوط التضخم لا تزال مستمرة، حيث تواجه الشركات تكاليف أعلى للسلع والخدمات، مما قد يتم تمريره في نهاية المطاف إلى المستهلكين.

ومع ذلك، على المدى القصير، رحبت السوق بهذه البيانات. تُظهر أدوات FedWatch فرصة تزيد عن 74% لخفض معدل الفائدة بمقدار 25 نقطة أساس في اجتماع اللجنة الفيدرالية للسوق المفتوحة في سبتمبر/أيلول، وكان ذلك كافياً لرؤية انخفاض في عوائد السندات الأمريكية.

انخفضت العوائد، حيث تراجع عائد سندات الخزانة لمدة سنتين إلى أدنى مستوى له منذ مارس/آذار، وانخفضت عوائد السندات لمدة 10 سنوات إلى 4.18%. الآن أصبح من الواضح أن الاحتياطي الفيدرالي يمكنه بدء دورة التيسير في سبتمبر/أيلول بسبب البيانات المواتية للتضخم وأيضاً بيانات سوق العمل اللينة. كان هذا واضحاً من شهادة السيد باول أمام الكونغرس أيضاً.

في الأسبوع المقبل، سيكون لدينا جدول خفيف في الولايات المتحدة، مع التركيز بشكل رئيسي على أرقام مبيعات التجزئة والمتحدثين من البنك الاحتياطي الفيدرالي. ومع ذلك، سيكون جدول الأرباح مثيراً بما يكفي لجذب اهتمام المشاركين في السوق.

تعد أرقام مبيعات التجزئة، التي ستصدر يوم الثلاثاء، واحدة من أكثر المؤشرات موثوقية لتوازن العرض والطلب في الاقتصاد، وهو محرك أساسي للسوق. لا يتوقع المستثمرون والمشاركون في السوق مفاجأة في هذا المجال، حيث تتوقع معظم التقديرات أرقاماً أضعف. ومع ذلك، بينما فقد إنفاق السلع زخمه، يستمر إنفاق الأسر، مما يمكن أن يبقي الرقم الرئيسي حول 0.0% إلى 0.2%.

من الناحية الفنية، لا يزال مؤشر S&P 500 يتحرك في اتجاه صاعد واضح، بينما يُظهر مؤشر القوة النسبية (RSI) عند 52 ضعفاً في قوة الثيران. لدينا أول دعم عند 5,580، مع محور قوي عند 5,520. التحرك فوق هذه المستويات يدعم الثيران، وفقط الانخفاض تحت 5,440 يمكن أن يغير اتجاه السوق.

أرباح الأسبوع!

بدأت البنوك الأسبوع الماضي بالإبلاغ عن أرباح الربع الثاني، وفي هذا الأسبوع ستستمر البنوك وشركات أخرى في تقديم تقاريرها. سيؤثر اتجاه أسواق الأسهم واستدامة الاتجاه الصاعد الحالي بشكل كبير على هذه النتائج. لذلك، تأكد من متابعة النتائج وتوقعات باقي العام. تشمل الأسماء الكبرى التي يجب مراقبتها عن كثب هذا الأسبوع جولدمان ساكس (GS)، يونايتد هيلث (UNH)، بنك أوف أمريكا (BAC)، مورجان ستانلي (MS)، تشارلز شواب (SCHW)، جونسون آند جونسون (JNJ)، تايوان لأشباه الموصلات (TSM)، نتفليكس (NFLX)، وأمريكان إكسبريس (AXP).

الفوركس

من المتوقع أن يكون الأسبوع مضطرباً لسوق الفوركس. سيتأثر اليورو بالاجتماع القادم للبنك المركزي الأوروبي. وسيتفاعل الجنيه الإسترليني مع بيانات التضخم في المملكة المتحدة، والين مع أرقام مؤشر أسعار المستهلكين الياباني، واليوان مع بيانات الناتج المحلي الإجمالي والإنتاج الصناعي في الصين.

الدولار الأمريكي

تؤكد البيانات الاقتصادية المنشورة حتى الآن ضعف النمو الاقتصادي في الولايات المتحدة مقارنةً بالتقديرات السابقة. وفي الوقت نفسه، تصاعدت الدعوات لإنهاء حملة الرئيس بايدن الرئاسية، لكنه يواصل نفيها، مما يزيد من حالة عدم اليقين في البيئة الاقتصادية الأمريكية.

على صعيد البيانات، ارتفع معدل البطالة لشهر يونيو/حزيران إلى 4.1% من 4.0% في مايو/أيار. كما أعرب السيد باول عن قلقه بشأن سوق العمل في شهادته أمام الكونغرس. علاوةً على ذلك، جاء مؤشر أسعار المستهلكين (CPI) في الولايات المتحدة لشهر يونيو/حزيران، على المستوى الأساسي والرئيسي، أقل من المتوقع، مما يشير إلى تخفيف الضغوط التضخمية في الاقتصاد الأمريكي. يضيف هذا مزيداً من الأسباب لصانعي السياسة في اللجنة الفيدرالية للسوق المفتوحة (FOMC) للنظر في خفض أسعار الفائدة في اجتماع سبتمبر/أيلول القادم، مما يزيد من الضغط على الدولار الأمريكي.

في الأسبوع المقبل، إذا كرر المتحدثون باسم الاحتياطي الفيدرالي نفس تعليقات رئيس الاحتياطي الفيدرالي باول، فقد يؤثر ذلك بشكل أكبر على الدولار.

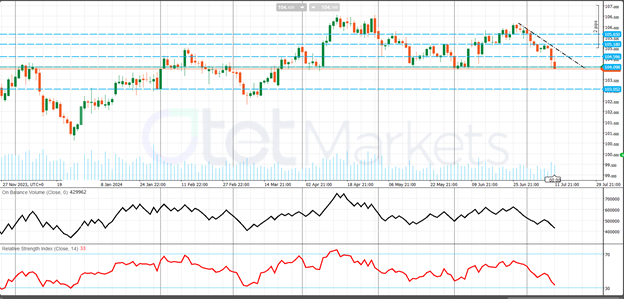

من الناحية الفنية، لا يزال مؤشر الدولار الأمريكي هابطاً. إذا كسر مستوى 104، فمن المرجح أن يستقر في النطاق التالي بين 103 و104 قبل صدور أرقام الدخل والإنفاق الشخصي في نهاية الشهر.

اليورو

بعد خفض سعر الفائدة بمقدار 25 نقطة أساس في اجتماعه في أوائل يونيو/حزيران، نتوقع أن يبقي البنك المركزي الأوروبي (ECB) أسعار الفائدة دون تغيير يوم الخميس المقبل، مع التأكيد على موقف حذر تجاه تخفيضات الفائدة المستقبلية، بناءً على البيانات القادمة. من المحتمل أن نرى خفض الفائدة في اجتماع سبتمبر/أيلول المقبل.

كما رأينا في الولايات المتحدة، تراجع التضخم الرئيسي في أوروبا أيضاً في الأشهر الأخيرة، مما شكل العامل الرئيسي الذي دفع صناع السياسات إلى خفض أسعار الفائدة. ومع ذلك، فإن التضخم في الخدمات ونمو الأجور سيتطلبان وتيرة تدريجية لخفض الفائدة في المستقبل. من المهم ملاحظة أن التضخم في الخدمات استقر عند 4.1% سنوياً في يونيو/حزيران. لذلك، من المحتمل أن نرى استمرار السياسات الحالية، مع التركيز على بيانات سوق العمل والأرقام التضخمية كمؤشرات رئيسية للخطوة التالية في خفض الفائدة.

على صعيد البيانات الاقتصادية، هناك محركات أخرى للسوق يجب مراقبتها. من المتوقع أن تُظهر أرقام مؤشر ZEW لألمانيا نظرة متفائلة للاقتصاد الألماني، مما قد يوفر بعض الدعم لليورو قبل اجتماع البنك المركزي الأوروبي. بالإضافة إلى ذلك، تُعد مراقبة إصدار معدل مؤشر أسعار المستهلكين المنسق (HICP) لمنطقة اليورو أمراً بالغ الأهمية. إذا جاء أعلى من المتوقع، سيؤدي إلى ضغوط تضخمية مستمرة، مما قد يعزز العملة المشتركة مقابل منافسيها.

من الناحية الفنية، يحاول الثيران في زوج EUR/USD التغلب على المقاومة الأولى عند 1.09. اختراق هذا المستوى يمكن أن يضع 1.098 ثم 1.105 على الرادار.

الذهب

دفعت شهادة رئيس الاحتياطي الفيدرالي، جيروم باول، سعر الذهب إلى الأعلى. بدت تعليقات رئيس الاحتياطي الفيدرالي متشددة نسبياً، مما يشير إلى أن سوق العمل يهدأ وأن هناك تقدماً في خفض التضخم إلى هدف البنك البالغ 2%. هذا يشير إلى أن الاحتياطي الفيدرالي يمكنه البدء في تخفيف سياساته المتشددة وخفض أسعار الفائدة، مما أثر على الدولار الأمريكي وقدم دعماً لسعر الذهب. بالإضافة إلى ذلك، أدت الضغوط التضخمية المتزايدة على أساس سنوي إلى زيادة الضغط على صناع السياسات في الاحتياطي الفيدرالي لبدء خفض أسعار الفائدة في أقرب وقت ممكن في سبتمبر/أيلول.

بالإضافة إلى ذلك، يميل الانخفاض في عوائد السندات الأمريكية إلى تقليل جاذبية السندات الأمريكية كاستثمار آمن بديل. إذا استمرت عوائد السندات الأمريكية في الانخفاض في الأسبوع المقبل، فقد نرى تحول من الاستثمارات في السندات الأمريكية إلى الذهب، مما يوفر مزيداً من الميل الصاعد لسعر الذهب. وفي الوقت نفسه، تستمر التوترات الجيوسياسية والجمركية في جميع أنحاء العالم، ويحاول البنك المركزي الصيني شراء المزيد من الذهب بعد توقف دام شهرين.

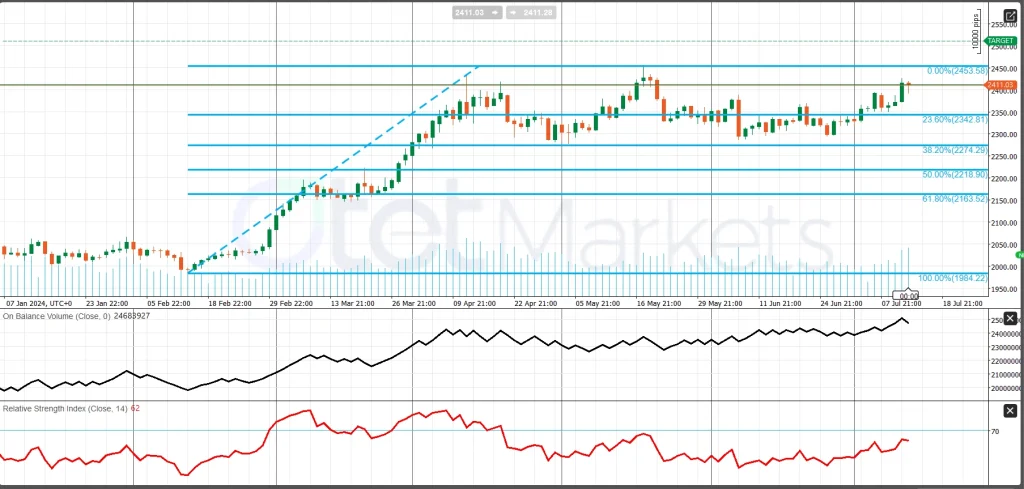

من الناحية الفنية، بالإضافة إلى الحفاظ على مستوى 38.2% من فيبوناتشي، يحاول المعدن الأصفر أيضاً الاستقرار عند مستوى 23.6% من فيبوناتشي وقد حدد هدفه عند القمة السابقة البالغة 2450 دولاراً.

النفط

في الأسبوع الماضي، أفادت API بانخفاض كبير يبلغ 1.923- مليون برميل، مقارنة بالمؤشر السابق البالغ 9.163- مليون برميل. بالمثل، أكدت إدارة معلومات الطاقة الأمريكية (EIA) تشدد سوق النفط الأمريكية بانخفاض يبلغ 3.443- مليون برميل، أقل من 12.157- مليون برميل في الأسبوع السابق. يؤكد ذلك أن إنتاج النفط الأمريكي لم يلبي طلب السوق، ومع ذلك، أغلقت أسعار النفط الأسبوع على انخفاض بسبب الإشارات والتقارير الغير مواتية.

في تقريرها لشهر يوليو/تموز 2024، تتوقع الوكالة الدولية للطاقة نمواً أبطأ في الطلب على النفط لعامي 2024 و2025، مشيرةً إلى احتمال انخفاض الطلب من الصين. ومع ذلك، لدى أوبك رؤية مختلفة. في تقريرها الشهري لسوق النفط لشهر يوليو/تموز، كما تتوقع منظمة الدول المصدرة للنفط نمواً قوياً في الطلب على النفط، وتتوقع زيادة عالمية تبلغ 2.25 مليون برميل يومياً في عام 2024 و1.85 مليون برميل يومياً في عام 2025. هذه البيانات المتباينة، جنباً إلى جنب مع احتمال اتفاق سلام بين إسرائيل والفلسطينيين، قد تفسر الانخفاض الأخير في الأسعار.

في المستقبل، ستكون أرقام نمو الناتج المحلي الإجمالي الصيني للربع الثاني من عام 2024 حاسمة لفهم أعمق لسوق الطاقة. يتوقع الاقتصاديون بشكل عام أن تفقد الاقتصاد الصيني زخمه في الربع الثاني، مع نمو فصلي يبلغ 0.9% ونمو سنوي يبلغ 5.1% في الناتج المحلي الإجمالي. بالإضافة إلى ذلك، سيتم إصدار بيانات إنتاج الصناعات ومبيعات التجزئة لشهر يونيو/حزيران، مما سيوفر مزيداً من الوضوح حول النشاط الاقتصادي الصيني الأخير. يظل المشاركون في السوق حذرين من البيانات الصينية المقبلة، التي قد تؤثر سلباً على سوق الطاقة.

من الناحية الفنية، وصل نفط خام غرب تكساس إلى نقطة الدعم الرئيسية عند مستوى 61.8% من مستويات فيبوناتشي. إذا تجاوز هذا المستوى، فقد يفتح الأبواب أمام مستويات أسعار أقل. على الجانب المقابل، إذا استمر النفط الخام في الثبات عند 82$، فقد ترتفع الأسعار بما يزيد عن 85$ في الأسبوع المقبل.

البيتكوين

مؤشر الخوف والطمع للبيتكوين قد انخفض إلى منطقة “الخوف الشديد” للمرة الأولى منذ يناير/كانون الثاني 2023. وعلى الرغم من ذلك، فقد تغلبت التطورات الإيجابية على ضغوط البيع في سوق العملات المشفرة. إلا أن حالة عدم اليقين لا تزال سائدة، ولا يزال البيتكوين يبحث عن اتجاه جديد.

إن بيان الحكومة الألمانية المزعوم بانتهاء مبيعات البيتكوين يتناقض مع تعويضات متوقعة من Mt. Gox، والتي قد تؤدي بالتالي إلى تقليص الأسعار. من ناحية أخرى، مع تباطؤ نمو التضخم وانخفاض قيمة الدولار الأمريكي، قد يزيد الطلب على البيتكوين، مما يعزز من تخفيف المشاعر السلبية الحالية.

في الشهر الماضي، بدأت Mt. Gox بتسديد ديونها، وتوزيع حوالي 9 مليارات دولار في بيتكوين وكاش بيتكوين على الدائنين خلال الثلاثة أشهر القادمة. على الرغم من أن هذا التطور يشمل سوق البيتكوين، إلا أن التأثير على ديناميكيات السوق متوقع أن يكون محدودًا بسبب الأموال المتفرقة والنسبية الصغيرة المشاركة فيه. قد يختار العديد من المستخدمين الاحتفاظ بالبيتكوين الخاص بهم توقعًا لزيادة الأسعار في المستقبل.

من الناحية الفنية، يظل البيتكوين بلا اتجاه واضح في نطاق يتراوح بين 57,000$ إلى 60,000$. إن أي حركة تصاعدية أو هبوطيه ستحتاج إلى الاستمرار فوق أو تحت هذه المستويات.

مشاركة

الموضوعات الساخنة

صناديق التعافي والمرونة (Recovery and Resilience Funds)

صناديق التعافي والمرونة تُعد صناديق التعافي والمرونة (Recovery and Resilience Funds) من الأدوات الاقتصادية المهمة التي تهدف إلى دعم الدول والشركات في مواجهة الأزمات الاقتصادية وتعزيز النمو المستدام. بينما صُممت...

اقرأ المزيد

إرسال تعليق

لن يتم نشر عنوان بريدك الإلكتروني. الحقول الإلزامية محددة بـ *