فهم نفسية الأسواق المالية رؤى رئيسية لاستثمار أذكى

فهم نفسية الأسواق المالية رؤى رئيسية لاستثمار أذكى

فهم نفسية الأسواق المالية رؤى رئيسية لاستثمار أذكى، تُعتبر الأسواق المالية غالبًا مدفوعة بالأرقام والبيانات والأسس الاقتصادية، لكن هناك قوة أخرى قوية تؤثر بشدة على سلوك السوق وهي نفسية الأسواق المالية. تلعب المشاعر والانحيازات والميول السلوكية للمستثمرين دورًا كبيرًا في اتجاهات السوق وتحركات الأسعار. فهم هذه القوى النفسية يمكن أن يساعد المستثمرين على تجنب الفخاخ الشائعة واتخاذ قرارات أكثر وعيًا. في هذه المقالة، سنغوص أعمق في كيفية تأثير نفسية السوق على الأسواق المالية، باستخدام أمثلة مفصلة لتوضيح هذه الآثار.

ما هي نفسية الأسواق المالية؟

لـ فهم نفسية الأسواق المالية رؤى رئيسية لاستثمار أذكى في جوهرها، تشير نفسية الأسواق المالية إلى كيفية تأثير المشاعر والسلوكيات الجماعية للمستثمرين على نتائج السوق. يمكن أن تؤدي مشاعر مثل الخوف والطمع والذعر والفرح إلى اتخاذ قرارات غير عقلانية، مما يدفع الأسعار للارتفاع أو الانخفاض بطرق لا تعكس دائمًا القيمة الحقيقية للأصل. يمكن أن تخلق هذه التقلبات العاطفية فقاعات وانهيارات وتقلبات سوق مفاجئة

الانحيازات النفسية الرئيسية في الأسواق المالية

1-عقلية القطيع

أحد أكثر الانحيازات شيوعًا في الأسواق المالية هو عقلية القطيع، حيث يتبع المستثمرون تصرفات الأغلبية بدلاً من الاعتماد على تحليلاتهم الخاصة. مثال كلاسيكي على عقلية القطيع كان فقاعة دوت كوم في أواخر التسعينيات. مع زيادة شعبية الشركات القائمة على الإنترنت، بدأ المستثمرون في الاستثمار بشكل أعمى في أسهم التكنولوجيا، معتقدين أنها ستواصل الارتفاع. ارتفعت أسعار الأسهم لشركات تحقق أرباحًا قليلة أو معدومة لأن “الجميع كان يشترى”. عندما لحقت بهم الحقيقة وبدأت الشركات في الفشل، انفجرت الفقاعة، وخسر المستثمرون مليارات.

مثال آخر حديث هو ضغط الشراء على أسهم GameStop في أوائل عام 2021. تجمع مجموعة من المستثمرين الأفراد على موقع Reddit لشراء أسهم GameStop، مما أدى إلى ارتفاع سعر السهم على الرغم من الأسس الضعيفة للشركة. أدت هذه الهجمة الشرائية الجماعية إلى تقلبات شديدة، وعانى الكثير ممن انضموا إلى الاتجاه متأخرين من خسائر كبيرة عندما انهار السعر.

2-الخوف والذعر

يمكن أن يدفع الخوف المستثمرين إلى اتخاذ قرارات اندفاعية، خاصة في أوقات عدم اليقين الاقتصادي أو الانخفاضات في السوق. مثال بارز على البيع المدفوع بالخوف كان خلال الأزمة المالية العالمية في عام 2008. مع انتشار أخبار فشل البنوك وتداعي المؤسسات المالية، ساد الذعر في الأسواق. هرع المستثمرون لبيع أسهمهم، مما أدى إلى انخفاض حاد في المؤشرات الرئيسية مثل S&P 500 ومتوسط داو جونز الصناعي. أولئك الذين باعوا في ذروة الأزمة تكبدوا خسائر ضخمة، بينما أولئك الذين ظلوا صبورين رأوا السوق يستعيد عافيته في النهاية.

حدث مثال مماثل ولكن على نطاق أصغر خلال انهيار السوق بسبب COVID-19 في مارس 2020. مع انتشار الجائحة عالميًا وإعلان عمليات الإغلاق، شهدت الأسواق عمليات بيع ضخمة مدفوعة بالخوف من الانهيار الاقتصادي. انخفض مؤشر S&P 500 بأكثر من 30% في غضون أسابيع. ومع ذلك، مع تطبيق الحكومات لتدابير التحفيز وتقدم تطوير اللقاحات، انتعشت الأسواق بقوة، تاركةً خلفها البائعين الذين تأثروا بالذعر.

3-الطمع والفرحة

الطمع، الذي يمثل نقيض الخوف، غالبًا ما يدفع الأسعار إلى مستويات غير عقلانية. في سوق صاعدة، قد يصبح المستثمرون مفرطي التفاؤل، معتقدين أن الأسعار ستستمر في الارتفاع إلى ما لا نهاية. فقاعة الإسكان في منتصف العقد 2000 هي مثال رئيسي على كيف أدى الطمع إلى جنون مضاربي. ارتفعت أسعار العقارات بشكل كبير، واشترى العديد من الأفراد، مدفوعين بالائتمان السهل والاعتقاد بأن أسعار المنازل ستستمر في الارتفاع، منازل تفوق إمكانياتهم. عندما انفجرت الفقاعة، triggered الأزمة المالية في عام 2008.

مثال آخر على سلوك السوق المدفوع بالطمع هو فقاعة البيتكوين في عام 2017. مع ارتفاع سعر البيتكوين، اشترى العديد من المستثمرين ليس لأنهم فهموا التكنولوجيا أو الأسس، ولكن لأنهم لم يرغبوا في تفويت الأرباح السريعة. وصل سعر البيتكوين إلى ذروته التاريخية بالقرب من 20,000 دولار قبل أن ينهار إلى حوالي 3,000 دولار، مما كبد العديد من المستثمرين الذين دخلوا السوق في ذروته خسائر كبيرة.

4. تجنب الخسارة

يشير تجنب الخسارة إلى ميل المستثمرين لتفضيل تجنب الخسائر على تحقيق مكاسب مكافئة. غالبًا ما يؤدي هذا الانحياز إلى تمسك الأشخاص بالاستثمارات الخاسرة لفترة أطول مما ينبغي، على أمل أن يتعافى الأصل. يمكن رؤية مثال كلاسيكي على تجنب الخسارة في سلوك المستثمرين خلال انهيار دوت كوم في عام 2000. العديد من الأشخاص الذين استثمروا بكثافة في أسهم التكنولوجيا شهدوا تراجع محافظهم بشكل كبير لكنهم رفضوا البيع، متمسكين بمراكزهم على أمل أن تتعافى الأسعار. للأسف، لم تتعافى العديد من هذه الأسهم، مما أدى إلى خسائر كبيرة على المدى الطويل.

مثال آخر هو انهيار سوق النفط في عام 2014. مع انخفاض أسعار النفط الخام من أكثر من 100 دولار للبرميل إلى أقل من 30 دولارًا، تمسك العديد من المستثمرين بأسهم الشركات المتعلقة بالنفط، معتقدين أن التراجع كان مؤقتًا. بعض هذه الشركات لم تتعافَ أبدًا، وأولئك الذين لم يبيعوا مبكرًا تكبدوا خسائر أكبر مما لو كانوا قد قطعوا خسائرهم في وقت أبكر.

5. انحياز الثقة المفرطة

انحياز الثقة المفرطة هو عندما يعتقد المستثمرون أنهم يمتلكون معرفة أو خبرة متفوقة، مما يؤدي بهم إلى اتخاذ مخاطر مفرطة. يمكن أن يؤدي ذلك إلى التداول المفرط، أو ضعف التنويع، أو الاحتفاظ بمراكز مركزة في أصول عالية المخاطر. حدث مثال ملحوظ خلال طفرة العملات المشفرة في عام 2017. كان العديد من المستثمرين الأفراد واثقين بشكل مفرط في قدرتهم على توقيت السوق، واشتروا في عملات مشفرة متنوعة دون فهم التكنولوجيا الأساسية أو المخاطر. عندما انهار السوق، خسر الكثيرون مبالغ كبيرة من المال، حيث استثمروا بكثافة بناءً على ثقة غير صحيحة.

لعبت الثقة المفرطة أيضًا دورًا في أزمة الإسكان عام 2008، حيث اعتقد العديد من أصحاب المنازل والمستثمرين أن أسعار المنازل ستستمر في الارتفاع إلى ما لا نهاية. أخذ الناس قروضًا عقارية خطرة، واثقين من أنهم يمكنهم إما إعادة تمويلها أو البيع بسعر أعلى. عندما انقلب السوق، كشف ذلك عن هشاشة هذه المراكز المثقلة بالديون.

دور معنويات السوق: مثال من الواقع

تُعتبر معنويات السوق—الموقف العام للمستثمرين تجاه سوق معين—قادرة على إحداث تقلبات كبيرة في أسعار الأصول، حتى عندما تظل الأسس الاقتصادية ثابتة. على سبيل المثال، تُعد تسلا شركة شهدت تقلبات شديدة نتيجة لتغيرات في المعنويات. خلال فترات معينة، أدت المعنويات الإيجابية حول قيادة إيلون ماسك ومستقبل السيارات الكهربائية إلى دفع سعر سهم تسلا بعيدًا عما قد تشير إليه مقاييس التقييم التقليدية. من جهة أخرى، عندما تحولت المعنويات إلى السلبية بسبب القلق بشأن مشكلات الإنتاج أو التحديات التنظيمية، شهد السهم انخفاضات حادة.

تظهر معنويات السوق أيضًا في أسواق السلع. ضع في اعتبارك الذهب: خلال فترات عدم اليقين الاقتصادي، يتدفق المستثمرون نحو الذهب كأصل “آمن”، مما يؤدي إلى ارتفاع الأسعار. حدث ذلك خلال جائحة COVID-19 عندما دفعت المخاوف بشأن التضخم وعدم الاستقرار الاقتصادي أسعار الذهب إلى مستويات قياسية.

التمويل السلوكي وأهميته

يدرس التمويل السلوكي كيف تؤثر العوامل النفسية على القرارات المالية. يساعد على تفسير لماذا يتصرف المستثمرون أحيانًا بشكل غير عقلاني ويتخذون خيارات سيئة رغم توفر المعلومات الكافية. يبرز هذا المجال كيف يمكن أن تؤدي الانحيازات والعواطف والاختصارات الذهنية (التفكير السريع) إلى أخطاء في الحكم.

على سبيل المثال، يعتبر التثبيت انحيازًا سلوكيًا حيث يتمسك الأشخاص بمعلومات أولية عند اتخاذ القرارات. في الاستثمار، قد يعني ذلك أن المستثمر يتأثر بشكل مفرط بسعر السهم المرتفع السابق، مما يجعله يعتقد أنه سيعود في النهاية إلى ذلك المستوى حتى لو لم تعد الأسس تدعم مثل هذا التقييم.

مفهوم آخر رئيسي في التمويل السلوكي هو تأثير الملكية، حيث يبالغ الأفراد في تقدير قيمة أصل ما لمجرد أنهم يمتلكونه. يمكن أن يؤدي ذلك إلى الاحتفاظ بسهم تحت الأداء لفترة طويلة جدًا بسبب الارتباط العاطفي.

إدارة العواطف في الاستثمار: نصائح عملية

من المستحيل إزالة العواطف تمامًا من الاستثمار، لكن فهم الفخاخ النفسية يمكن أن يساعد المستثمرين في اتخاذ قرارات أفضل. إليك بعض الاستراتيجيات لإدارة العواطف بشكل فعال:

1-ضع خطة والتزم بها

قبل الاستثمار، من الضروري وضع أهداف واضحة واستراتيجية محددة. سواء كان ذلك تراكم الثروة على المدى الطويل أو تحقيق مكاسب قصيرة الأجل، فإن وجود خطة يقلل من احتمال اتخاذ قرارات متهورة بسبب تقلبات السوق. على سبيل المثال، يمكن أن يساعد استخدام متوسط تكلفة الدولار—حيث تستثمر مبلغًا ثابتًا في فترات منتظمة—في تجنب إغراء الشراء أو البيع بناءً على تحركات الأسعار القصيرة.

2-التنويع

يمكن أن يقلل تنويع محفظتك عبر فئات الأصول المختلفة والقطاعات والمناطق من التأثير العاطفي لتقلبات السوق. على سبيل المثال، إذا كانت لديك محفظة متنوعة جيدًا، فقد يتم تعويض الانخفاض المفاجئ في أسهم التكنولوجيا بارتفاعات في قطاعات أخرى مثل الرعاية الصحية أو المرافق.

3-تجنب التداول المفرط

التداول المفرط غالبًا ما يكون عرضة للثقة المفرطة أو الخوف من تفويت الفرص (FOMO). أظهرت الدراسات أن التداول المتكرر يؤدي عادة إلى أداء أسوأ، حيث تتزايد تكاليف المعاملات وتؤثر القرارات العاطفية على الحكم. بدلاً من ذلك، ركز على اتخاذ تداولات مدروسة ومستنيرة بدلاً من الرد على كل تقلب في السوق.

4-استخدم أوامر وقف الخسارة

لحماية نفسك من اتخاذ قرارات عاطفية، يستخدم بعض المستثمرين أوامر وقف الخسارة. تقوم هذه الأوامر ببيع السهم تلقائيًا عند وصوله إلى سعر معين، مما يحد من الخسائر المحتملة. على سبيل المثال، إذا اشتريت سهمًا بسعر 50 دولارًا وضبطت أمر وقف الخسارة عند 45 دولارًا، فسيتم بيع السهم تلقائيًا إذا انخفض السعر إلى هذا المستوى، مما يحميك من خسائر إضافية.

5-اطلب المشورة المهنية

إذا كانت العواطف تؤثر عليك، فقد يكون من المفيد العمل مع مستشار مالي. يمكن للمستشارين تقديم وجهة نظر موضوعية، مما يساعدك على التركيز على أهدافك طويلة الأجل بدلاً من التفاعل العاطفي مع تقلبات السوق.

الخاتمة: قوة نفسية السوق المالية

في ختام مقالنا فهم نفسية الأسواق المالية رؤى رئيسية لاستثمار أذكى، تعتبر نفسية السوق المالية جانبًا أساسيًا من الاستثمار لا ينبغي تجاهله. فالعواطف مثل الخوف والطمع والثقة المفرطة غالبًا ما تؤدي إلى سلوك غير عقلاني، مما يؤثر على اتجاهات السوق ويدفع تحركات الأسعار بعيدًا عن الأسس الاقتصادية الأساسية. من خلال فهم الانحيازات النفسية الرئيسية—مثل عقلية القطيع، والانحياز لتجنب الخسائر، والثقة المفرطة—يمكن للمستثمرين اتخاذ قرارات أكثر عقلانية وتجنب الفخاخ الشائعة.

يمكن أن تساعد المقاربة المنضبطة، القائمة على معرفة التمويل السلوكي ونفسية السوق، المستثمرين على التركيز على أهدافهم طويلة الأجل. سواء كنت متداولًا ذو خبرة أو مستثمرًا مبتدئًا، فإن الوعي بالتأثيرات العاطفية سيعزز قدرتك على التنقل في الطبيعة غير المتوقعة للأسواق المالية

مشاركة

الموضوعات الساخنة

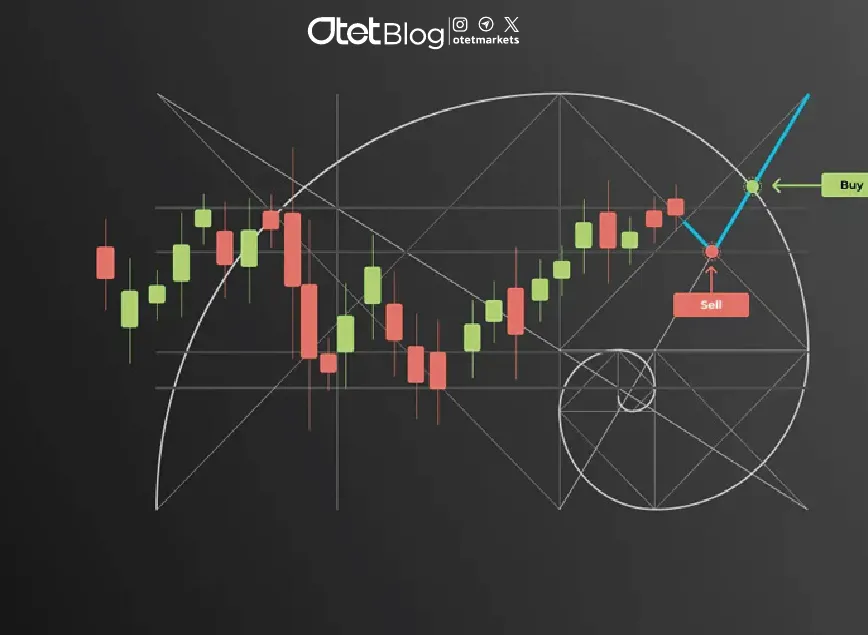

ما هو فيبوناتشي في التحليل الفني وكيفية استخدامه؟

الوقت المقدر للقراءة: 10 دقائق في عالم التحليل الفني، هناك العديد من الأدوات لتحديد نقاط الدخول والخروج، وتحديد مستويات الدعم والمقاومة؛ ومن أهم هذه الأدوات وأكثرها استخدامًا على نطاق واسع...

اقرأ المزيد

إرسال تعليق

لن يتم نشر عنوان بريدك الإلكتروني. الحقول الإلزامية محددة بـ *